Quali sono gli elementi di una strategia?

Lo scopo di questo articolo è chiarire definitivamente che cosa si intende quando si parla di strategia operativa nel trading. O almeno, che cosa intendo io. Per farlo, definiremo i 5 elementi fondamentali, di una strategia, quelli che sono in grado di guidarci come un faro nel buio. Una volta chiariti questi punti, saremo in grado di riconoscere una strategia buona da una strategia cattiva.

Lo scopo di questo articolo è chiarire definitivamente che cosa si intende quando si parla di strategia operativa nel trading. O almeno, che cosa intendo io. Per farlo, definiremo i 5 elementi fondamentali, di una strategia, quelli che sono in grado di guidarci come un faro nel buio. Una volta chiariti questi punti, saremo in grado di riconoscere una strategia buona da una strategia cattiva.

1.IL SEGNALE

Avete presente la scena de Il Gladiatore in cui Russell Crow prouncia la famosa frase “Al mio segnale, scatenate l’inferno”? Ecco, stiamo parlando di quello.

Il segnale può essere di qualunque natura: un pattern candlestick, un livello di controllo sull’indicatore o sull’oscillatore, una divergenza dei prezzi, il contatto con una trendline, un livello di price action, etc. In alcuni casi estremi, potrebbe essere un SMS da un servizio a pagamento, ma quello preferisco non prenderlo nemmeno in considerazione. Diciamo che per il momento non ci interessa quale sia la natura del segnale, l’importante è che ci sia!

Ma il segnale da solo non costituisce una strategia. Si tratta semplicemente di uno dei punti cardinali, il primo ma non il più importante. Diciamo che il segnale risponde alla domanda “quando si entra in azione?”

2.L'INGRESSO

Il secondo punto cardinale è l’ingresso vero e proprio. Questo elemento risponde alla domanda “che COSA fare?”, cioè indica a che prezzo entrare e in che direzione prendere posizione (long o short).

Osserviamo subito che il segnale e l’ingresso non sono necessariamente simultanei né coincidenti. Possono essere anche molto distanti, sia in termini di prezzo che in termini di tempo.

Spieghiamolo con un esempio semplice.

Se imposto una strategia sulla rottura di un hammer, il segnale è dato dalla candela che rappresenta il pattern, ma l’ingresso avviene al superamento di un estremo della candela stessa. Ad esempio in corrispondenza di un hammer rialzista, l’ingresso avviene sul massimo della candela, che è quasi sempre distinto dal suo close. In questo caso allora l’ordine di ingresso potrà essere un ordine pending (del tipo buy stop) e l’attivazione potrebbe avvenire nella candela immediatamente successiva, oppure diverse candele dopo. Avremo quindi una distanza di prezzo e una distanza di tempo tra il segnale e l’ingresso, ma sempre allo stesso livello orizzontale.

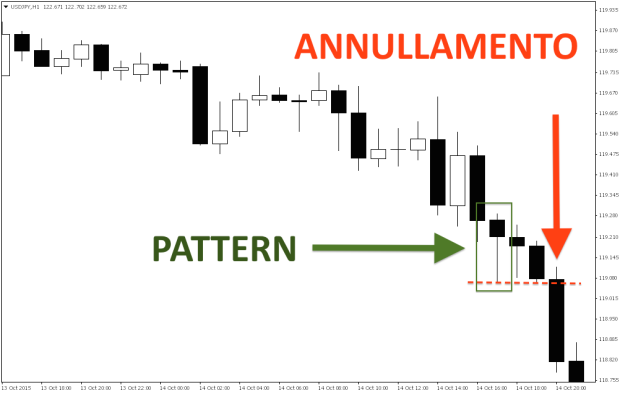

Chiaramente, la strategia deve prevedere anche le condizioni di annullamento del segnale (ne parleremo più avanti). Nell’esempio del breakout di un hammer, impostiamo come livello di annullamento la violazione del minimo del pattern, qualora questo avvenisse prima dell’ingresso in posizione.

Va fatta un’altra osservazione a proposito del livello di ingresso. Esso può essere fisso oppure variabile.

Nel caso di ingresso fisso, il prezzo di ingresso è determinato in maniera univoca. Questo è il caso del nostro ingresso long su hammer rialzista: appena si completa il pattern siamo in grado di individuare con certezza il livello di ingresso, che è pari al HIGH del pattern. In questo caso possiamo già impostare un ordine condizionato, cioè un ordine pending, in corrispondenza del livello scelto.

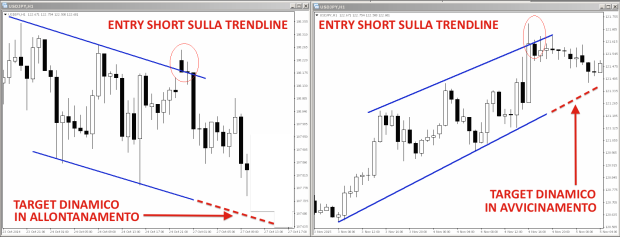

Nel caso di ingresso variabile, abbiamo un livello che dipende dal prezzo e/o dal tempo, ma che non è noto a priori. Ad esempio, se la nostra strategia prevede un ingresso in swing trading al test di una trendline dinamica, il livello di ingresso è differente a seconda del momento in cui il prezzo tocca la trendline, dato che si tratta di una linea obliqua, il cui valore cambia nel tempo.

Questo secondo caso richiede una maggiore attenzione nel’esecuzione, perchè non è possibile impostare l’ingresso tramine un ordine pending. Dovremo impostare un ingresso a mercato osservando il grafico in real time, oppure inserire un ordine che scade con la chiusura della candela, da rinnovare nel caso in cui non sia scattato l’ingresso in posizione.

3.IL TARGET

Il terzo punto cardinale è il target, cioè la condizione di chiusura del trade in profitto. Risponde alla domanda: “dove/quando si esce?”. E qui bisogna fare subito una precisazione, che vale sia per il target che per lo stop: non è detto il target corrisponda ad un livello di prezzo noto con precisione, anzi potrebbe non corrispondere nemmeno ad un livello di prezzo ma ad una condizione del tutto differente, derivate da un indicatore o da altri elementi.

Il target può infatti essere di 3 tipi: fisso, parametrico oppure incerto.

▷ target fisso: questo è il caso più semplice, cioè quello in cui il target è un livello di prezzo individuato con chiarezza sul grafico. Nell’esempio del pattern hammer, il target può essere fissato ad una distanza pari all’altezza del pattern. In questo modo, appena si forma il pattern siamo in grado di individuare sia il livello di ingresso (il HIGH della candela hammer) che il livello di target (basta sommare al HIGH l’altezza del range LOW-HIG)

▷ target parametrico: questo è un caso più complesso del precedente, ma ugualmente gestibile. Ad esempio, il target potrebbe essere distante un numero fisso di pips, ma il livello di ingresso non è fissato. Questo è il caso di un’operazione impostata sul breakout di un cuneo (wedge): l’ingresso avviene lungo la trendline dinamica, e il target è pari all’altezza iniziale della figura. Anche se conosciamo in anticipo la distanza del target dall’entry, non possiamo fissare il target finchè non siamo entrati in posizione. Una volta entrati in posizione, a quel punto possiamo impostare il target alla distanza prevista.

▷ target incerto: in questo caso, non è possibile conoscere in anticipo il livello di target. Prendiamo come esempio un’operazione impostata in swing trading all’interno di un canale diagonale: il target corrisponde alla trendline opposta a quella di ingresso, e quindi cambia ad ogni candela. Man mano che il trade procede, il target potrebbe allontanarsi (e quindi il profitto potenziale aumenta) oppure avvicinarsi (e quindi il profitto potenziale si riduce).

4.LO STOP

Per lo stop valgono più o meno le stesse considerazioni già fatte a proposito del target. Anch’esso risponde alla domanda “quando/dove si esce?” solo che si tratta di una chiusura in perdita (almeno all’inizio).

Nel corso del trade lo stop si può modificare, e a seconda della strategia e dello sviluppo del trade avremo la possibilità di spostare lo stop loss dapprima a breakeven a infine in stop profit.

Facciamo quindi una distinzione importante tra la tipologia degli ordini (stop e limit) e il risultato dell’operazione (loss e profit). Potremmo avere un’operazione che è in profitto, dove possiamo impostare i livelli di stop e di limit entrambi in profitto, oppure al contrario possiamo avere un’operazione in perdita, nella quale impostiamo sia lo stop che il limit ma entrambi in perdita. Sulla piattaforma MT4 i due ordini continuano a chiamarsi stop loss e take profit, ma in realtà potrebbero essere entrambi loss o entrambi profit.

Per capire la vera differenza tra un ordine stop e un ordine limit, bisogna ricordare una regola molto semplice:

un ordine stop è impostato ad un livello peggiore rispetto a quello di mercato

un ordine limit è impostato ad un livello migliore rispetto a quello di mercato

Questa differenza tra ordini stop e limit vale sia per tutti gli ordini pending: sia gli ordini di chiusura, sia gli ordini di ingresso.

Nell’esempio seguente, abbiamo una posizione short che è protetta da due ordini pending di chiusura: il primo è un ordine stop (stop profit) e il secondo un ordine limit (take profit).

Se prendiamo in considerazione un ingresso pending, ad esempio un ordine long, l’ordine buy limit sarà impostato ad un livello inferiore al livello di mercato (aspetto di comprare ad un prezzo inferiore, cioè a condizioni migliori), invece l’ordine buy stop ad un livello superiore (aspetto di comprare ad un prezzo superiore, cioè a condizioni peggiori).

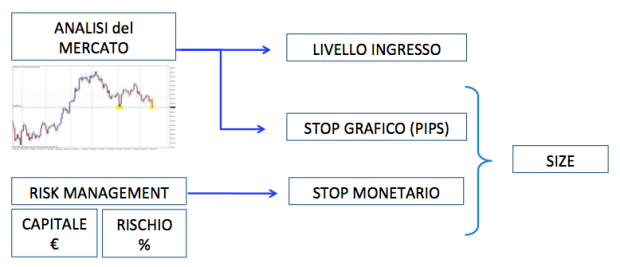

5.LA SIZE

Questo è il quinto punto cardinale, che in realtà non fa parte della strategia operativa ma rientra nel money management. Tuttavia, per aprire un trade occorre stabilire una size di ingresso a mercato, per questo consideriamo anche questo elemento all’interno della strategia operativa. Questo elemento risponde alla domanda “con QUANTI CONTRATTI si entra a mercato”, cioè “con che SIZE?”.

Quello che ci interessa sapere è che, una volta che abbiamo individuato il livello grafico di stop loss, la scelta della size è legata in maniera univoca al rischio che siamo disposti a correre. Basta conoscere lo stop e il rischio, e la size si calcola di conseguenza.

Le cose si complicano quando lo stop non è noto in maniera precisa, cioè quando lo stop è parametrico oppure incerto. In questo caso non è possibile associare al trade un livello di rischio fissato, e la variabilità si trasferisce sul rischio. Qui il discorso si fa più complesso, ma lo approfondiremo all’interno del capitolo sul money management.

Le cose si complicano quando lo stop non è noto in maniera precisa, cioè quando lo stop è parametrico oppure incerto. In questo caso non è possibile associare al trade un livello di rischio fissato, e la variabilità si trasferisce sul rischio. Qui il discorso si fa più complesso, ma lo approfondiremo all’interno del capitolo sul money management.

CONCLUSIONI

Per costruire una strategia, bisogna avere elementi sufficienti per fissare i 5 punti cardinali, cioè rispondere a queste semplici ma fondamentali domande:

1. QUANDO si entra?

2. DOVE si entra?

3. con QUANTI contratti/lotti si entra?

4. QUANDO/DOVE si esce in profit?

5. QUANDO/DOVE si esce in loss?

Queste informazioni possono derivare da diversi elementi: pattern candlestick, indicatori, correlazioni, etc. Spesso una strategia si costruisce con un cocktail di elementi, che combinati insieme permettono di rispondere in maniera esaustiva alle 5 domande.

Sono sufficienti questi 5 punti cardinali per costruire una strategia? In realtà no, perché i 5 elementi a loro volta devono rispettare 4 virtù cardinali. Se non sono rispettate le 4 virtu, la strategia farà acqua da tutte le parti. Ma di questo argomento parleremo nel prossimo articolo, quindi abbiate pazienza.

Se hai trovato utile questo articolo, sei libero di condividerlo sui social cliccando sui bottoni qui sotto. Anzi, ti invito a farlo subito, prima di dimenticartene, così oltre a regalarmi una grande soddisfazione permetterai che venga letto anche da altre persone a cui interessano questi argomenti ????

(*) Questi argomenti sono tratti dal programma del Corso Base di Analisi Tecnica e Trading Online, che è disponibile come corso digitale, composto di 11 ore di video e 300 slide in pdf.

Ottimo articolo, offre spunti interessanti per fare chiarezza in un mondo tutt’altro che semplice.

Prima di buttarsi a cercare guadagni facili sui mercati finanziari ognuno dovrebbe tenere a mente come si crea una strategia e soprattutto averla! E poi rispettarla..

5 semplici domande da tenere sotto occhio che possono aiutare molte persone, bravi.

Ottimi consigli ! da ricordare inoltre che se non si è sicuri al 100% di quello che stiamo facendo non procediamo! meglio perdere un’ occasione che perdere tutto! esperienza PERSONALE!