CFD e Dealink Desk: maneggiare con cura!

Ci sono molti elementi di rischio nel mercato forex, che è opportuno conoscere bene prima di investire il proprio denaro. Uno di questi è dato dalle modalità di definizione del prezzo e dalla esecuzione dealing desk.

Ci sono molti elementi di rischio nel mercato forex, che è opportuno conoscere bene prima di investire il proprio denaro. Uno di questi è dato dalle modalità di definizione del prezzo e dalla esecuzione dealing desk.

Prima però occorre spiegare un concetto di fondo, legato al fatto che il forex è un mercato over the counter, cioè non regolamentato.

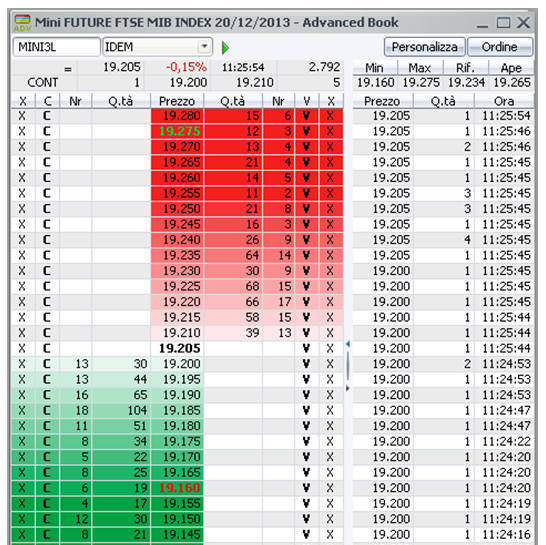

In un mercato regolamentato (azioni, futures, opzioni) esiste un book di negoziazione dove è possibile vedere in tempo reale le migliori offerte in acquisto e in vendita e i volumi proposti, come quello raffigurato qui sotto.

Ogni scambio avviene colpendo un livello del book e viene registrato in sequenza (time & sales), e tutti i trader che operano su un certo strumento osservano gli stessi livelli, gli stessi volumi e gli stessi scambi, anche se operano con broker diversi.

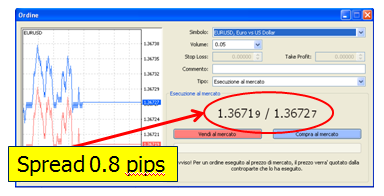

Il prezzo di un cambio o di un cross forex invece funziona in maniera diversa: non esiste un book e non esistono livelli di prezzo, ma viene visualizzato istante per istante un ticket di negoziazione che presenta i due prezzi disponibili in vendita (bid) e in acquisto (ask). La differenza tra questi due prezzi è lo spread di negoziazione, e rappresenta il profitto massimo (a livello teorico) dell’intermediario.

Questa modalità di accesso al mercato è definita over the counter.

Adesso analizziamo come si forma questo prezzo bid/ask.

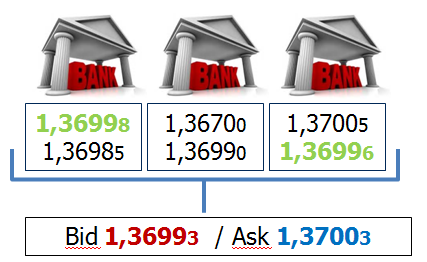

Diciamo che un broker tradizionale (dealer) che opera sui mercati regolamentati, è un semplice intermediario tra il cliente e il circuito interbancario ECN, che è costituito da un network di grandi banche che scambiano enormi quantità di valuta a spread ridottissimi, una specie di forex all’ingrosso.

Chiaramente il trader retail non è in grado di accedere agli scambi all’ingrosso, però il broker può quotare al suo cliente retail gli stessi prezzi prezzi del circuito ECN con una commissione fissa, oppure maggiorarli di un mark-up per garantire un profitto ad ogni operazione.

Nell’esempio qui sotto, il broker ha accesso a 3 grandi banche sul circuito ECN e può quotare un prezzo Bid 1,36993 sapendo che sul circuito ECN può vendere 0,5 pip sopra (a 1,36998), e analogamente per il prezzo ask.

La cosa importante è che in questo modo, il market maker è neutrale rispetto al rischio del cliente, cioè non si espone a mercato insieme al cliente: che il cliente chiuda l’operazione in profitto o in perdita non fa alcuna differenza per il broker, dato che il suo profitto deriva dalla commissione di negoziazione o dal mark-up. Però se il cliente guadagna è meglio, dato che continuerà ad operare.

Diciamo che è una condizione di reciproco interesse.

C’è un’altra modalità operativa di esecuzione degli ordini, che si chiama dealing desk ed è ampiamente applicata da broker forex, sia grandi che piccoli.

La differenza principale è che il dealing desk fa da controparte al suo cliente, cioè non trasferisce gli ordini al mercato ma fa da “banco”: se il cliente vende lui compra, se il cliente compra lui vende. La conseguenza ovvia e diretta di questo meccanismo è che quando il cliente chiude in profitto, il broker accusa una perdita, mentre quando il trader chiude in perdita, il broker registra un profitto. Non vi sembra che ci sia qualche piccolo, potenziale conflitto di interesse?

Attenzione, tutto questo è lecito, non ha niente di illegale. Però se posso scegliere, preferisco operare con un intermediario che non ha conflitto di interesse verso di me.

La cosa diventa ancora più intrigante quando il broker offre dei cfd che sono scambiati anche fuori dagli orari di apertura dei mercati, ad esempio cfd su indici europei scambiati in orari notturni.

Ricordiamoci che i futures EUREX (Dax30, EuroStoxx50, etc.) chiudono alle 22, con l’eccezione del FTSEMIB che chiude alle 17:40. Ma che cosa succede se un cfd è scambiato anche quando il mercato sottostante è chiuso? Semplice, non esiste alcun riferimento oggettivo per il prezzo, in altre parole il prezzo lo fa il broker. E qui parte indisturbata la caccia agli stop.

Quello che vi mostro di seguito è un esempio reale, accaduto su un conto trading con denaro reale, presso il principale broker di forex e cfd in Europa (senza fare nomi…).

Era il 9 di gennaio…

Dopo una giornata di forte rialzo, verso la chiusura di Piazza Affari il trader apre un’operazione short sul cfd Italy40 in area 17300, confidando in una possibile apertura in debolezza la mattina successiva o addirittura un gap. Rischioso, ma sostenibile.

Per proteggersi da uno strappo rialzista, imposta uno stop loss di 200 punti a 17500. Ma che cosa succede durante la notte? Guarda caso, il cfd sale proprio di 200 punti, facendo un rally pari a +1,14%, e questo succede tra le 03:00 e le 05:00 di mattina.

Per la cronaca, quella notte non si sono registrati movimenti rialzisti nè sul mercato USA nè sulle borse asiatiche, quindi il movimento si è generato solo nel server di questo broker, senza nessuna ragione apparente, tranne la caccia agli stop loss dei trader che si erano messi short. Il prezzo del cfd è salito, è andato a prendere lo stop loss, ha chiuso l’operazione in perdita, poi verso le 6 di mattina è tornato a 17200, lì dove era partito la sera prima, per evitare di farsi trovare fuori posizione prima della riapertura della borsa.

Si può contestare un’operazione del genere? No, perché il CFD per definizione è un prodotto non regolamentato, il cui prezzo istante per istante è stabilito dal broker che lo distribuisce.

Conclusione

Ogni trader deve conoscere bene la natura dello strumento su cui investe (sottostanti e derivati) e la modalità di esecuzione del broker con cui opera.

I CFD sono strumenti che offrono enormi possibilità, grazie alla possibilità di operare su frazioni di contratto e di applicare una leva finanziaria elevata (minore margine impegnato). Ma sono strumenti poco trasparenti, e bisogna prendere le giuste precauzioni per evitare brutte sorprese.

Buondì, quindi vedendo l’esempio su italy40 del 9-10 gennaio basta aprire una successiva posizione al rialzo con size maggiore dopo lo short di 200 punti dopo le 5 di mattina e stop loss non in macchina ma su EA di gestione ordini per andare puntualmente in gain con profit a tempo invece che a punti

Capperi…..buono a sapersi. Ma esiste un metodo per sapere quali broker operano in dealing desk e quali no? (O lo fanno tutti?)