Due parole sul Money Management

Il money management è uno dei pilastri fondamentali del trading. Purtroppo, è anche uno di quelli più trascurati. Sicuramente, è quello dove regna la maggiore confusione.

In questo articolo vogliamo fare chiarezza su due elementi che sono alla base del money management: controvalore e volatilità.

Il primo elemento è conoscere il controvalore di un’operazione:

Quanto vale il tuo trade in termini monetari?

Il secondo elemento è conoscere la volatilità del mercato in cui si opera, .

Quanto si muove il mercato nell’arco di una giornata? In altre, parole, quanto può oscillare il valore del tuo portafoglio?

Conoscere il controvalore e la volatilità vuol dire avere a disposizione due elementi importanti per misurare il rischio della nostra operazione.

Se facciamo chiarezza su questi due punti, non avremo certo esaurito il tema del money management, ma sicuramente avremo fatto un passo avanti.

Cominciamo dal primo elemento.

IL CONTROVALORE

Ogni volta che apriamo un’operazione, dobbiamo impostare la size, cioè il numero di contratti. Se operiamo con i cfd, la size può anche essere espressa in frazioni di contratto, cioè in minilotti (pari a 1/10 del contratto intero) o in microlotti (pari 1 1/100 del contratto intero).

La size da sola, però, non ci dice niente.

Ovviamente, dobbiamo conoscere il prezzo di ingresso, ma non basta ancora. Ci occorre sapere il valore unitario del contratto su cui stiamo lavorando.

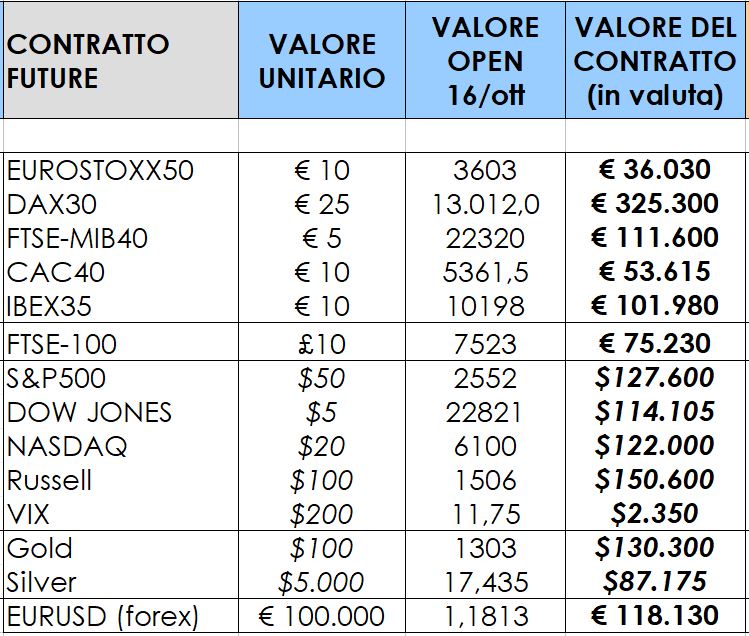

Nella tabella seguente sono riportate le quotazioni dei principali contratti future all’apertura di lunedì 16 ottobre, e i rispettivi valori unitari.

controvalore dei principali futures

Combinando le quotazioni e i valori unitari, possiamo calcolare il controvalore di ogni contratto, cioè quanto vale un contratto (tutti i valori sono espressi nella valuta di denominazione del contratto)

Si vede chiaramente che il DAX è il contratto più pesante, infatti un lotto di DAX vale il doppio di un lotto di Gold o di EURUSD. Ecco perché è molto diffuso il trading sui cfd che replicano il DAX: l’utilizzo dei mini e micro lotti consente di operare anche con portafogli modesti.

Il nostro indice FTSEMIB vale circa 1/3 del DAX. Lo Stoxx infine è in un rapporto di 1:9 con il DAX.

Possiamo quindi dire che il rischio del DAX è il doppio dell’oro e il triplo del MIB? Niente affatto.

Il rischio non ha niente a che vedere con il controvalore del contratto, bensì dipende dalla volatilità del mercato.

Introduciamo quindi il secondo elemento.

LA VOLATILITA’

Volendo semplificare, si può dire che la volatilità è l’altezza media delle candele, riferita ad un certo periodo di tempo. Non si tratta di una definizione ortodossa, ma rende l’idea.

Un mercato con candele molto compresse è un mercato “ingessato”. Un mercato con candele molto allungate ha un temperamento più “nervoso”.

Queste valutazioni si possono fare sia sulle candele dei grafici D1, che su ogni timeframe intraday.

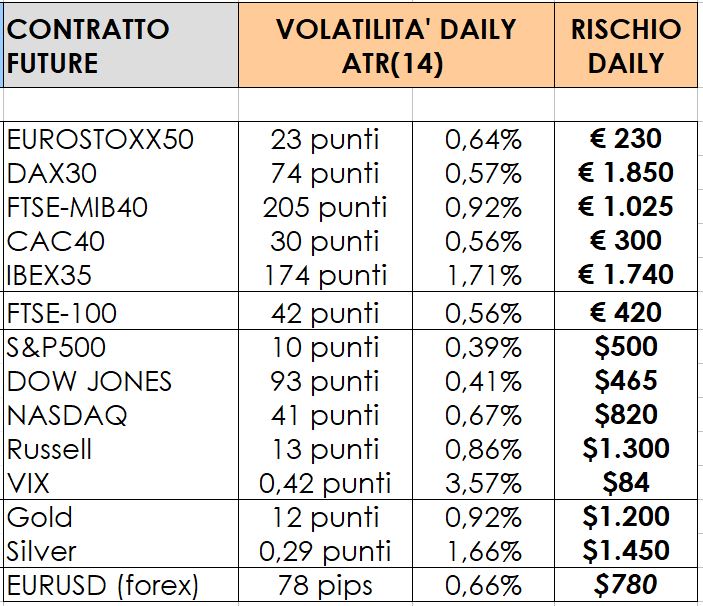

Nella tabella seguente è riportata la volatilità daily degli stessi future visti in precedenza.

Come misura della volatilità abbiamo preso l’indicatore ATR, che si trova su tutte le piattaforme. Dato che ATR è misurato nella stessa scala del mercato (cioè in pips, tick, in $, etc) abbiamo scelto di esprimerlo in % per ottenere dei valori paragonabili fra loro.

volatilità dei principali futures

Come si può vedere, gli indici europei sono molto simili come volatilità, e il MIB si conferma come il più volatile. Gli indici americani, al confronto, hanno una volatilità che è la metà di quelli europei.

Osserviamo EURUSD: i suoi movimenti su base giornaliera sono intorno all’1%.

Ma non dicono tutti che il forex è il mercato più volatile?

Sono tutte sciocchezze: i cambi valutari NON sono volatili, affatto. Anzi, i cross forex sono molto meno volatili degli indici, che a loro volta sono molto meno volatili dei singoli titoli azionari.

La ragione per cui il forex viene considerato (a torto) un mercato volatile è semplicemente l’uso indiscriminato della leva finanziaria.

Una variazione di 1% su un lotto di EURUSD, che ha un controvalore di 100.000€, significa una variazione di 1000€ sul portafoglio. Poca roba, riferito al valore del contratto.

Ma se questo lotto viene aperto su un conto da 2.000€, usando una leva scellerata di 1:400, il trader si ritrova con una variazione del 50% sul saldo.

Effetto della volatilità? No. Solo effetto della leva.

Ecco perché abbiamo scelto di commentare il controvalore e di ignorare l’effetto della leva. Ogni volta che si apre un’operazione, bisognerebbe avere chiaro in mente il controvalore di quel trade.

E ricordarsi che la leva migliore con cui operare sul mercato è la leva 1:1, cioè senza leva.

Ottima introduzione al Money Management fa sempre piacere ricevere informazioni utili e interessanti da Diario di Trading di Fabrizio Guarnieri. Grazie

Articolo veramente molto interessante, la gestione del rischio è fondamentale se si vuole fare strada nei mercati finanziari. Complimenti Fabrizio.